【海通机械-炼化化工专题研究】“十三五”化工投资下半场设备龙头仍将受益

时间: 2023-08-23 01:33:18 | 作者: 极速看球网app/立式

原标题:【海通机械-炼化化工专题研究】“十三五”化工投资下半场,设备龙头仍将受益

“十三五”炼化投资下半场仍有望实现增长,相关设备龙头厂商仍将受益。“十三五”期间炼化投资规模巨大,根据国家发改委2015年发布的《石化产业规划布局方案》,国内将重点建设七大石化产业基地,当前多个项目建设快速推进。民营炼化是投资的主力之一,恒力石化(二期)、浙石化(一期)、盛虹等项目均逐步进入投产阶段,后期有望进入下一阶段的投资。依照我们的情景分析,我们预计2019-2020年新增炼油项目新开工产能规模在乐观/中性/悲观三种情景下,分别有望达到7400/3400/2000万吨/年。综合看来,我们大家都认为2019年新开工的炼化项目增量可能超过2018年,对于设备采购有望形成新的增量。

“十三五”煤化工行业投资有望全面复苏,拉动设备采购需求。依照我们对国家能源局发布的《煤炭深加工“十三五”规划》的统计,“十三五”期间新建煤化工项目数增加,行业投资规模达6000亿元,较“十二五”期间投资翻番,煤化工行业投资景气度将显著回升。从设备的行业竞争格局来看,空分设备集中度最高,龙头厂商最为受益,其次为煤气化装置、压缩机和能承受压力的容器、密封件、泵阀等。在不考虑投资落地节奏的情况下,新型煤化工行业在“十三五”期间预计每年释放的空分设备订单总额约76亿元。

化工行业投资扩张仍待时机,龙头厂商扩产利好优质设备供应商。受益于盈利修复,化工行业投资有企稳回升迹象。近两年在国内推行供给侧结构性改革政策以及环保督查的推动下,化工行业整体盈利能力有了较为显著的改善,整体固定资产投资2018年增速由负转正,结束两年多时间的下滑期。但由于环保督查的严格推行,行业整体开工率2018年未能持续提升,故整体性的固定资产规模快速扩张或将难以看到。我们统计发现上市企业的资产规模总体保持稳步扩张,且高市值化工企业固定资产增速相对更快,龙头厂商的扩张动力更强。由于龙头厂商对先进产能的投资强度更高,对于设备供应商要求更趋严格,故我们大家都认为拥有较强竞争力的优质设备供应商将最为受益。

看好国内空分设备龙头厂商杭氧股份、密封件龙头厂商日机密封,建议关注阀门龙头厂商纽威股份。我们大家都认为设备龙头厂商将受益于此轮以炼化和煤化工行业为代表的龙头厂商扩张景气周期,看好杭氧股份、日机密封,建议关注纽威股份。其中,空分设备供应商杭氧股份在国内中大型空分领域竞争优势显著,最为受益;而密封件供应商日机密封在机械密封领域竞争力较强,近年通过外延并购进行行业整合不断的提高自身竞争力,具备较好的中长期成长性;阀门龙头纽威股份客户资源丰富,有望受益于下游炼化、油气、天然气等行业的投资拉动。

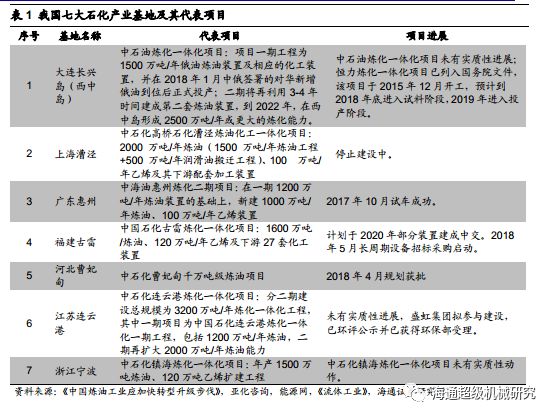

“十三五”期间国家重点建设七大石化产业基地,推进石化行业集聚发展。2015年国家发改委发布《石化产业规划布局方案》,提出重点建设七大石化产业基地,包括大连长兴岛(西中岛)、河北曹妃甸、江苏连云港、上海漕泾、浙江宁波、广东惠州、福建古雷。我们大家都认为,七大基地全部投射沿海重点开发地区,瞄准现有三大石化集聚区(长江三角洲、珠江三角洲、环渤海地区),同时立足于海上能源资源进口的重要通道,对于推动国内石化产业做大做强、集中度提升将启动明显的推动作用。

随着《石化产业规划布局方案》的顺利实施,预计2020年我国炼油综合加工能力为7.9亿吨/年,乙烯、芳烃生产能力分别为3350万吨/年、3065万吨/年;2025年炼油、乙烯、芳烃生产加工能力分别为8.5亿吨/年、5000万吨/年和4000万吨/年。届时,七大基地炼油、乙烯、芳烃产能将分别占全国总产能的40%、50%和60%,从而大幅度提升我国石化产业集中度,实现规模化、基地化布局,增强企业和产业国际竞争力和市场抗风险能力,推动石化产业由大到强,从根本上推进产业实现提质增效、转型升级。

从七大炼化基地的建设进度情况去看:广东惠州基地建设进度最快,已经于2017年10月试车成功,福建古雷炼化项目也已部分建成,其他项目因为种种原因整体建设进度较为缓慢。

十三五期间多重利好刺激,炼业迎来新一期产能扩张。“十三五”期间,我国炼业迎来多重利好。首先,国家对于环保要求更加严格,对炼业提出更新更高的要求,落后产能会加速淘汰;第二,国家推进石化行业集聚化,重点建设七大石化基地,中石油中石化进一步加快新基地建设和扩建;第三,伴随着中石油中石化并购整合地方炼厂能力,地方政府炼油厂为了获得原油进口权加快淘汰落后产能,国内产能过剩的情况有望缓解;第四,国家“一带一路”政策加快炼业“走出去”,有利于化解国内过剩产能、提升炼业生产经营效率。十三五期间我国炼业有望迎来新一期的产能扩张,以中石油中石化等央企的炼厂规划建设项目来看,到2020年我国新建炼厂炼油能力超过1亿吨/年。

2016年开始,国内炼化投资迎来景气上行阶段,一批中大型的炼化项目逐步进入开工阶段,时隔两年多,已经有多个项目逐步进入到投产阶段。依照我们的统计,2017-2018年,有云南石化、惠州炼化二期、华北石化、浙石化一期等项目合计近5000万吨炼油产能陆续投产。

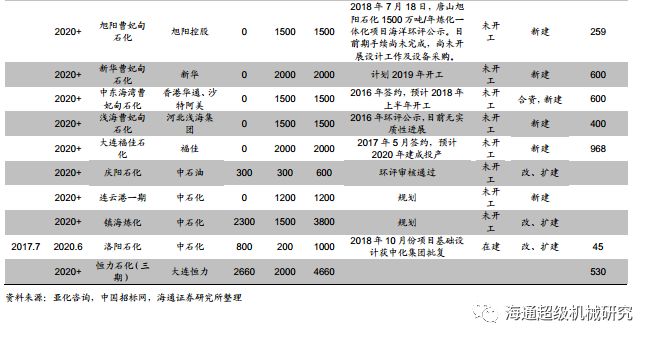

国内民营炼化项目投资整体保持了较高的投资强度,以恒力石化、浙江石化(荣盛、桐昆)一期项目、恒逸石化、盛虹石化等大项目为代表。国内目前规模靠前的民营炼化项目主要有荣盛石化与桐昆股份参股的浙石化(2000+2000万吨/年)项目、恒逸石化文莱炼化(800+1400万吨/年)项目、恒力股份大连炼化(2000万吨/年)项目、盛虹石化连云港炼化(1600万吨/年)项目。

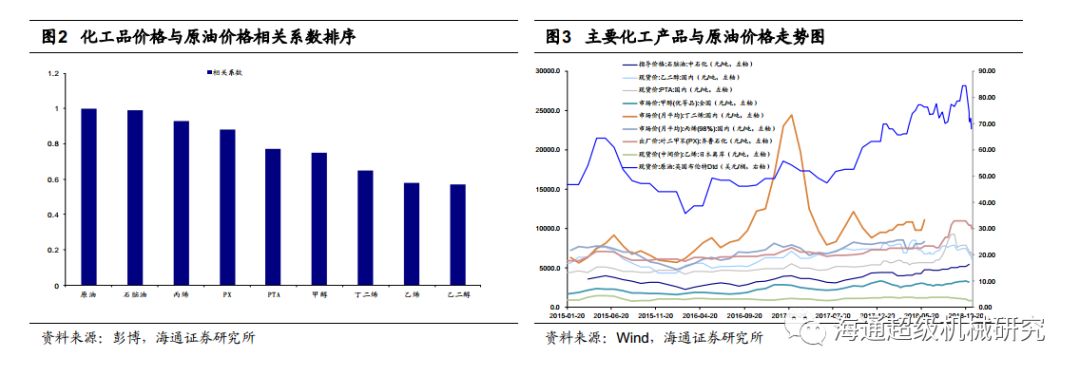

主要化工产品与油价具备较高的正相关性。炼化产品价格与油价具备较高的相关性,按照炼油产业链的顺序传导,越靠前端的相关性越高。整体而言,随着油价的大幅度回升,炼化产品价格呈现大幅度上涨态势。

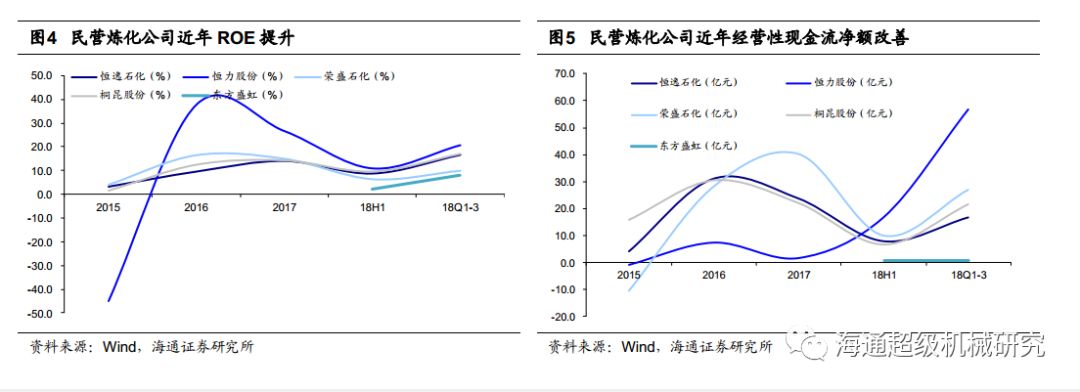

民营炼化盈利能力保持高位,油价较高背景下投资热情有望延续。民营炼化项目现有的产能大多分布在于芳烃、烯烃等化学产品,在2016年国际油价见底回升以来总体保持较好的价格趋势,其盈利能力也逐步增强,现金流状况明显好转。

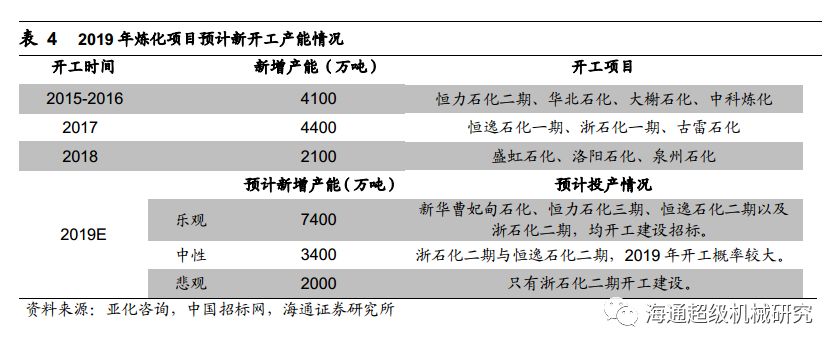

根据我们的统计,2015-2016年新增炼油产能达4100万吨,大多数来源于于中石油、中石化方面的投资。2017年开始,民营大炼化项目进入大规模建设期,我们预计新增炼油产能达4400万吨,多数项目会在2018年下半年到2019年上半年投产,其后续规划的二三期项目也有望于2019年后陆续启动,带动新的投资增量。依照我们的情景分析,我们预计2019-2020年新增炼油项目新开工产能规模在乐观/中性/悲观三种情景下,分别有望达到7400/3400/2000万吨/年。

注:由于炼化项目施工周期较长且精确节点较难把握,二期、三期的开工时间可能会衔接一期的投产时间,也有一定可能会延后。此外,项目新开工还受到诸如审批、资金等多方面因素的影响,因此我们根据开工概率,做了情景分析。

乐观情况下,预计新增产能7400万吨,涉及项目包括:新华曹妃甸石化、恒力石化三期、恒逸石化二期以及浙石化二期。

总体来看,2019年我们大家都认为新开工的炼化项目增量可能超过2018年,对于设备采购有望形成新的增量。

“十二五”期间,新型煤化工业不断在关键技术上取得进步和突破,煤化工示范项目顺利开展进行,为煤化工行业的爆发奠定了良好基础。“十三五”期间,政策的支持和油价的见底回升推动了煤化工行业的投资热情。依照我们对国家能源局发布的《煤炭深加工“十三五”规划》的统计,“十三五”期间新建煤化工项目数增加,投资金额巨大,煤化工行业有望迎来投资的全面复苏阶段。

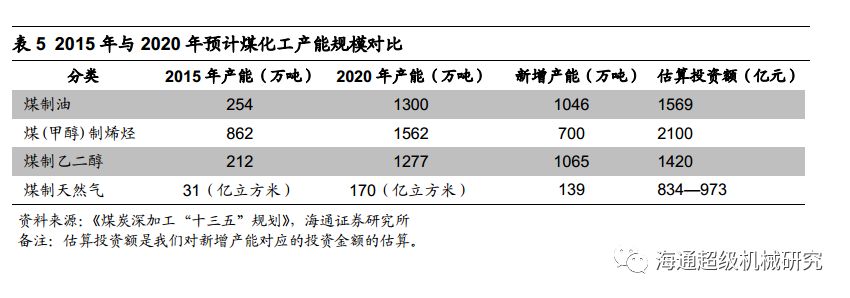

“十三五”预计煤化工行业投资规模达6000亿元,较“十二五”期间投资翻番,煤化工行业景气度将显著回升。截至2015年底,我国煤制油、煤制天然气、煤制烯烃(包括甲醇制烯烃)、煤制乙二醇产能分别达到254万吨/年、31亿立方米/年、862万吨/年和212万吨/年。到2020年底,我们预计国内煤制油、煤制天然气、煤制烯烃(包括甲醇制烯烃) 、煤制乙二醇产能分别达到1300万吨/年、170亿立方米/年、1562万吨/年和1277万吨/年。

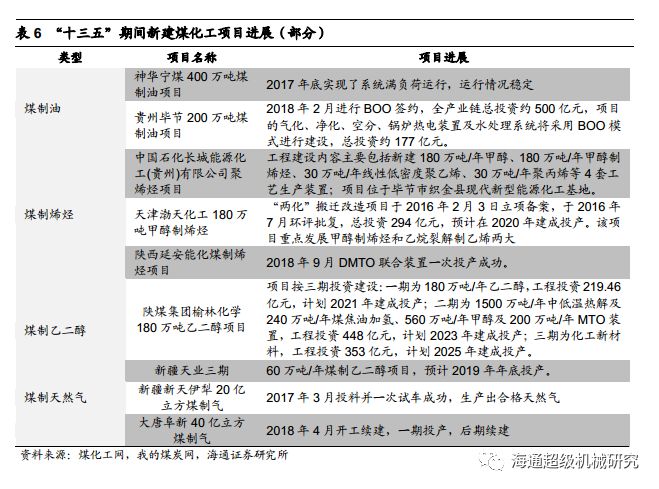

2016年以来,随着煤化工项目审批的重新再启动,陆续有项目进入建设阶段。煤制油项目主要由以神华为代表的央企或者大型国企来投资,近两年具备代表性的项目包括神华宁煤煤制油项目、贵州毕节煤制油项目。煤制烯烃、煤制乙二醇项目的投资主体则更具丰富,包括了有资源背景和资金实力的地方大型国企和民企等。

设备和零部件供应商有望受益。从行业竞争格局来看,空分设备集中度最高,其次为煤气化装置、压缩机和能承受压力的容器、密封件、泵阀等。我们大家都认为,在煤化工行业投资景气度回升过程中,具备产品竞争力的设备供应商最为受益。由于系统复杂,技术壁垒和投资门槛高,高端市场(中大型空分设备)基本被杭氧、法液空、林德等几家大规模的公司所垄断,近年来杭氧在大中型空分设备领域的市场占有率超过50%。

对于大型项目煤制油、煤制烯烃、煤制天然气,其总计投资额达4503亿元—4642亿元,空分设备在整个项目投资中约占5%,对应的订单规模约为232亿元,按5年执行,我们预计每年释放订单额46亿元。

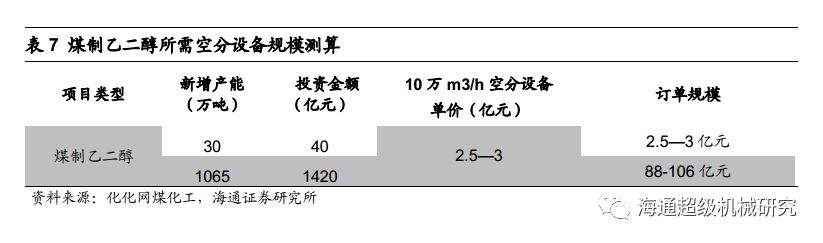

对于煤制乙二醇这样的中小型项目,空分投资额占比相对较大,新增的空分设备订单规模合计88-106亿元按3-4年执行,每年约30亿元。

根据以上测算,我们预计在不考虑投资落地节奏的情况下,新型煤化工行业在“十三五”期间预计每年释放的空分设备订单总额约76亿元。由于2016年整体煤化工行业投资仍未复苏,我们大家都认为2017-2020年,新型煤化工行业有望迎来投资提高的高峰期,作为核心装置的空分设备将有望出现需求的爆发式增长。

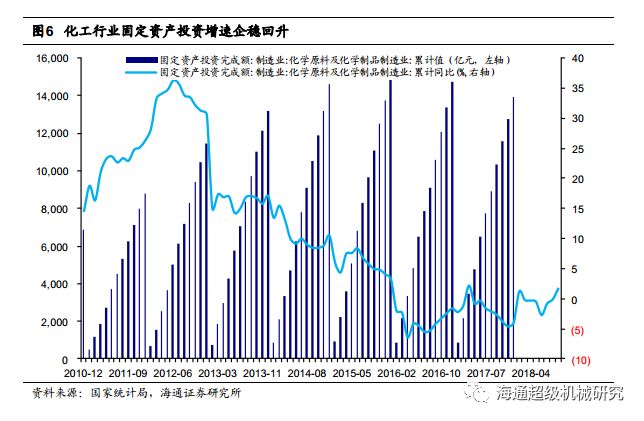

受益于盈利修复,化工行业投资有企稳回升迹象。近两年在国内推行供给侧结构性改革政策以及环保督查的推动下,化工行业整体盈利能力有了较为显著的改善。在经历了一段时间的利润表和资产负债表修复后,行业已经初步具备了重新扩张的能力和动力。根据国家统计局数据,2018年1-9月,国内化学原料及化学制品制造业投资累计同比增速达1.70%,结束了自2016年初以来长达两年半时间的负增长。推动大尺寸硅片出货占比提升。

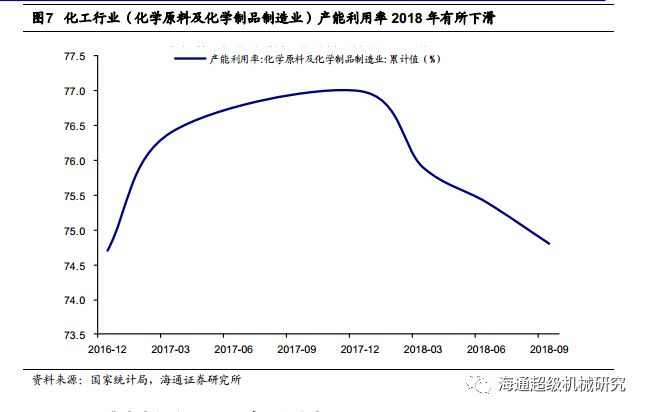

从产能利用率情况去看,2018年行业未能延续2017年的提升态势。我们大家都认为这可能和环保督查严格执行的成效紧密关联,尽管整体盈利情况较好,但行业内的小产能和无效产能处于无法开启的状态。我们大家都认为,在此背景下整体性的行业固定资产投资高增长可能难以看到。

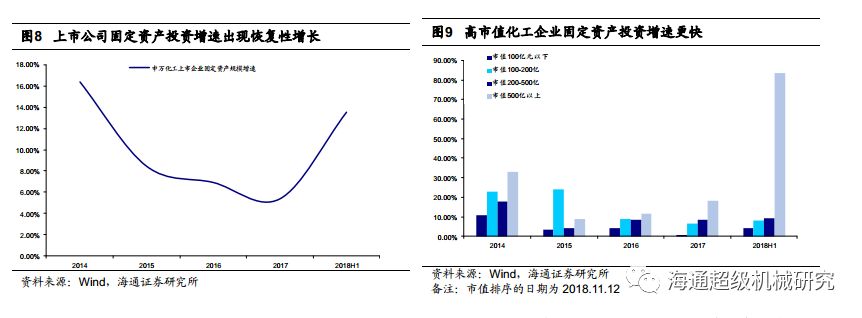

化工行业集中度提升,龙头厂商扩张速度更快。近几年来,化工行业集中度有所提升,从企业的固定资产规模扩张速度来看,龙头厂商明显快于二三线厂商。我们选取A股申万化工中的所有标的,剔除近两年新上市的标的和市值明显偏大的中国石化,统计行业整体的固定资产的规模扩张情况及不同市值区间的企业固定资产规模扩张速度情况,我们得知上市企业的资产规模总体保持稳步扩张,且高市值化工企业固定资产增速相对更快。

化工行业部分龙头厂商近年来通过扩产新建先进产能的方式巩固自身竞争优势,先进设备和工艺往往是首选,设备供应商龙头因其先进的产品、技术和过往丰富的项目经验,在订单获取方面有较大的优势。

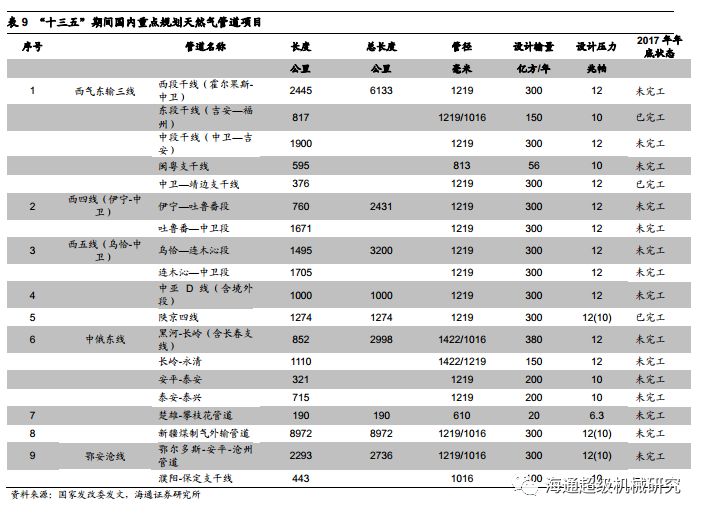

根据国家发改委发布的《天然气发展“十三五”规划》,“十三五”期间,国内天然气行业的基础设施建设目标为:新建天然气主干及配套管道4万公里,2020年总里程达到10.4万公里,干线亿立方米/年;地下储气库累计形成工作气量148亿立方米。截至2017年底,我国长输天然气管道总里程达到7.7万公里,距离2020年的目标仍相差2.7万公里,这在某种程度上预示着2018-2020年仍然会有较大的管道建设投资。

天然气干线及支线工程采用高压力、大管径的长距离输气管道系统,一般每隔100公里至200公里需要设置一座由多台大功率压缩机组成的压气站,通过天然气压缩机组的多级增压,克服传输过程中的摩擦阻力,实现天然气的长距离输送。

1)压缩机:将驱动机的机械能传给气体,提高气体的压力和速度,用来压缩和输送气体,在天然气长输管道中应用广泛,包括增压、注气和传输等都有应用。国内压缩机龙头厂商包括:陕鼓动力、沈鼓集团。

2)阀门:阀门是流体输送系统中的控制部件,通过改变其流道面积的大小,来控制流体流量、压力和流向,具有导流、截流、调节、节流、防止倒流、分流或溢流卸压等功能。阀门依靠驱动或自动机构使启闭件做升降、滑移、旋摆或回转运动,从而改变其流道面积的大小以实现其控制功能。阀门大范围的应用于流体控制领域,石油天然气、能源电力和化工行业是重要的下游应用领域。国内阀门龙头厂商包括:纽威股份等。

3)密封件:密封件是防止流体或固体微粒从相邻结合面间泄漏和防止外界杂质如灰尘与水分等侵入机器设备内部的零部件的材料或零件。国内密封件龙头厂商包括:日机密封等。

公司是国内空分设备龙头厂商,受益炼化、煤化工投资景气周期,订单有望保持高增长。公司是全球空分设备的主要供应商之一,在国内大中型空分设备市场占有率超过50%,近年来陆续获得神华宁煤煤制油项目、浙石化炼化项目(一期)等重点项目的空分设备订单,竞争优势显著。我们大家都认为其将明显受益于国内炼化和煤化工投资的景气周期,设备订单有望延续较快增长态势。

气体业务长期稳健增长,短期受益于气价上升。公司多年来持续布局工业气体领域,气体项目数量连年增长推动营收规模增长。近两年受供给侧结构性改革影响,钢铁、冶金、化工等下游盈利回升带动工业气体采购需求,公司管道气供应保持高位,零售气供应受益于气体价格上升,整体盈利水平大幅度提升。我们大家都认为公司在工业气体运营领域拥有多重优势,未来将具备持续的增长动力。

公司是国内机械密封行业龙头厂商。公司是国内最早开展密封技术探讨研究的单位之一,在国内流体密封行业处于领军地位,具有较高的品牌知名度与影响力。公司产品大范围的应用于石油化学工业、煤化工、天然气、油气输送、电力、核电、军工、冶金等领域,客户壁垒较高。公司确立了内生与外延双轮驱动的发展的策略,围绕主业通过整合行业资源扩充产品线年,公司成功收购优泰科进入橡塑密封领域。2018年,公司成功收购华阳密封完善机械密封领域布局。

长期来看,密封行业集中度有提升趋势,龙头厂商有望受益。参考海外巨头约翰克兰、科德宝集团的密封业务发展状况,其收入规模巨大,拥有丰富的产品线,在中高端市场领域具备明显的技术优势和领先的市场占有率。我们大家都认为随着国内重工业的产能集中度提升带动了中高端密封件的需求,龙头厂商在资质认证、产品性能、售后服务、资本运作等方面都具备明显优势,其市场占有率有望逐步提升。

短期来看,公司受益于石油炼化、煤化工等行业的投资景气周期。公司是国内最具竞争力的密封件供应商,在大型炼化、煤化工、油气输送等领域具备丰富的项目经验,具备较强的订单获取能力,受益于国内下业的扩张周期。

公司是中国工业阀门龙头,18年业绩有望拐点向上。纽威股份为油气、化工、电力等行业提供闸阀、球阀、蝶阀等十大系列新产品。企业具有优秀的客户资源和技术实力,是全球十大石油公司的合格或战略供应商,近年来在保持传统行业优势的同时,也在深海阀门、核电阀门等高端领域取得突破。2014-2016年下业景气较低,公司业绩处于调整期,2017年公司收入企稳、净利润降幅明显收窄,2018Q3公司实现盈利收入20.72亿元,同比增长18.84%,实现归母净利润2.02亿元,同比增长29.74%,业绩回升态势明显。

石油化工核电发展,即将推动阀门的需求。受益政策及油气价格上升,2018年阀门主要下游景气度抬升:在炼化领域,国家提出建设七大石化产业基地,预计将于下半年陆续投产;在油气领域,全球油价复苏有望带动油气产业链投资回升;在核电领域,三门核电并网后我国核电项目也有望恢复审批。公司的阀门产品大范围的应用于石化、油气、核电领域,预计将直接受益于短期石油炼化的紧密开工投产,2-3年内继续受益于油气、核电项目的投产。

新周期下的新格局,龙头业绩舒展更大弹性。公司在国内工业阀门具有一马当先的优势。从行业壁垒看,客户采购阀门对资质、认证、合格资质具有很高要求,公司是国内取得国际石油、化工行业认证许可最多的阀门企业,通过了行业内大多数的主要资质认证。从盈利水平看,在行业景气度上升期间,公司产品价格有望上升,且业务结构有望偏向更高的附加价值产品;上市募投项目的建成也为公司带来更多高端产能;公司在垂直产业链铸造环节的布局将降低原材料涨价的影响,同时更好的保证产品质量。

风险提示。宏观经济下行;油价暴跌;煤化工、石油化学工业项目投资不达预期。返回搜狐,查看更加多

联系我们

联系我们 联系我们

联系我们